Brasil puxa melhor trimestre em dez anos para smartphones na América Latina

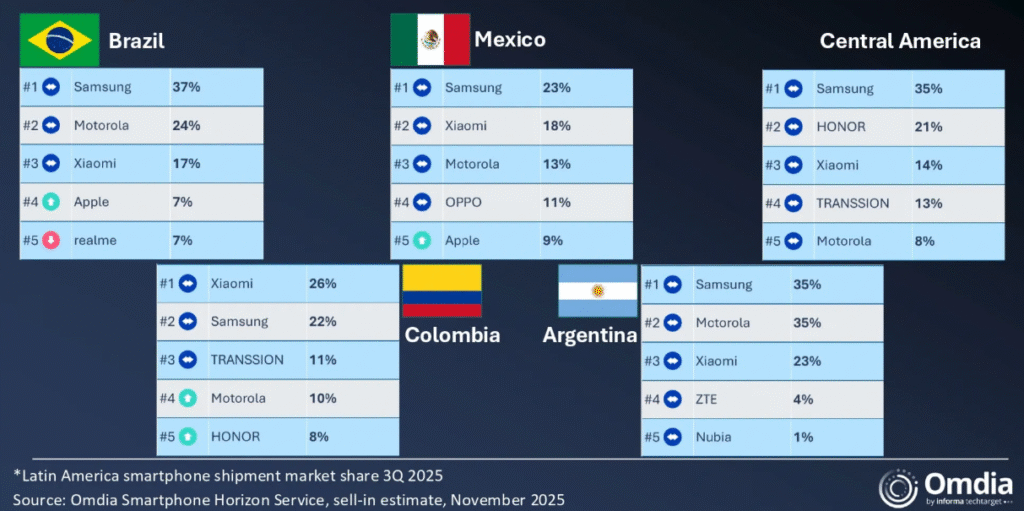

No país, Samsung lidera e Motorola mantém segunda posição. Na região como um todo, Xiaomi é prata.

O mercado latino-americano de smartphones registrou seu melhor desempenho em dez anos no terceiro trimestre de 2025. Segundo novo relatório da Omdia, as remessas chegaram a 35,2 milhões de unidades, alta de 1% em relação ao ano anterior e o maior volume trimestral desde o fim de 2015. O avanço ocorre mesmo em meio a incertezas econômicas, estratégias mais rígidas de controle de estoque e consumo moderado na região.

A Samsung manteve a liderança com 11,6 milhões de aparelhos e 33% de participação, apoiada sobretudo na linha A, que representou 68% de suas vendas. A Xiaomi ocupou o segundo lugar com 6,3 milhões de unidades e 18% do mercado. A Motorola ficou na terceira posição, mas registrou sua sexta queda trimestral consecutiva, recuando 11%. Já a HONOR, em quarto, alcançou recorde de remessas pelo terceiro trimestre seguido, com 2,9 milhões de unidades impulsionadas por Caribe, Colômbia e Equador, que já respondem por mais de 40% de seu volume. A TRANSSION completou o top 5 apesar de cair 19% no comparativo anual.

A recuperação regional foi impulsionada por mercados como Brasil e América Central, além de retomadas em Chile, Colômbia e Equador. O Brasil, maior mercado da região com 29% de participação, registrou 10,3 milhões de unidades vendidas, alta de 5% na comparação anual. A entrada e expansão de marcas como realme, OPPO, HONOR e Jovi (vivo) ganharam força graças à fabricação local e a parcerias com operadoras e varejistas.

No sentido oposto, o México, segundo maior mercado com 21% de fatia e 7,4 milhões de unidades, encolheu 11%. Foi o quarto trimestre seguido de retração, reflexo da queda nos modelos abaixo de US$ 300 e de estratégias de estoque mais conservadoras.

Fora do Brasil, América Central e Equador mantiveram sua trajetória de crescimento, sustentados pela forte demanda por modelos de entrada, enquanto Colômbia e Chile mostraram sinais de recuperação diante da melhora no cenário macroeconômico, com inflação controlada, mais investimentos e consumo mais aquecido.

Omdia Smartphone Market Pulse: 3º Tri 2025

| Fabricante | Remessas 3T25 (milhões) | Participação de mercado | Remessas 3T24 (milhões) | Participação de mercado 3T24 | Crescimento anual |

|---|---|---|---|---|---|

| Samsung | 11,6 | 33% | 11,3 | 32% | +2% |

| Xiaomi | 6,3 | 18% | 5,8 | 16% | +9% |

| Motorola | 5,4 | 15% | 6,0 | 17% | -11% |

| HONOR | 2,9 | 8% | 1,7 | 5% | +75% |

| TRANSSION | 2,5 | 7% | 3,1 | 9% | -19% |

| Outros | 6,5 | 19% | 7,2 | 20% | -9% |

| Total | 35,2 | 100% | 35,1 | 100% | +1% |

Fonte: Omdia Smartphone Horizon Service (remessas sell-in), novembro de 2025

Mesmo com o avanço geral, o segmento de até US$ 300, responsável por 71% das remessas, acumula queda de 2% no ano até o terceiro trimestre, pressionado por estoques elevados e demanda desaquecida. Fabricantes também vêm alterando suas estratégias para priorizar aumentos no preço médio (ASP) e melhorar a sustentabilidade financeira.

Essa virada é visível no salto de 20% das vendas de aparelhos acima de US$ 500 no acumulado do ano. O movimento elevou em 8% o ASP da região no terceiro trimestre e acirrou a disputa no segmento premium, tradicionalmente dominado por Apple e Samsung. Marcas como OPPO, Xiaomi, HONOR, vivo, realme e Google (no México) estão ampliando investimentos para fortalecer sua presença nas faixas de maior valor.

“O crescimento dos modelos premium mostra o esforço das marcas para manter participação de mercado e fortalecer posicionamento em meio à saturação do segmento de entrada”, afirmou Miguel Ángel Pérez, analista sênior da Omdia. Ele ressalta que reforçar o portfólio de alto valor no terceiro trimestre é uma estratégia para maximizar resultados no pico de vendas do fim de ano e ajustar o planejamento para 2026.

A Omdia projeta que o mercado latino-americano encerre 2025 praticamente estável em relação a 2024, com 137 milhões de aparelhos vendidos. Porém, 2026 deve trazer novos desafios. A alta nos custos de memória e armazenamento pode pressionar os preços, sobretudo nos modelos de entrada, freando o crescimento do setor.